第一作者简介: 刘艳飞(1990—),女,助理工程师,主要从事资源经济方面的研究。Email: 909415060@qq.com。

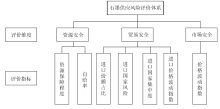

石墨是战略性矿产,是支撑未来战略性新兴产业发展的重要资源。通过收集石墨储、产、消、贸、价等方面的数据资料,构建了资源安全、贸易安全和市场安全三维供应风险评价体系,通过计算资源保障程度、自给率、进口份额占比、进口国家风险、进口国家集中度、进口价格波动指数、价格波动指数7个指标对石墨资源供应风险进行评价,结果显示市场安全对石墨供应风险影响最大。建议建立大鳞片石墨资源储备制度,实施石墨出口配额制度,以石墨烯技术辐射带动整个石墨产业,打破石墨提纯及深加工技术垄断,引领中国石墨产业发展,促进中国由石墨资源大国向石墨资源强国迈进。

Graphite is an important strategic resource to support the development of strategic emerging industries in the future. Through the data collection of the graphite reserves, production, consumption, trade volume and price, the authors constructed the supply risk assessment system with three dimensions of resource safety, trade safety and market safety. They evaluated the supply risk of graphite resources by calculating the seven indicators, which are resource guarantee level, self-sufficiency ratio, proportion of import share, risk of importing countries, concentration of importing countries, volatility index of import prices and volatility index of prices. The results show that Chinese graphite supply risk is most affected by market security. Some suggestions can be given, such as establishing large-scale graphite resource reserve institutions and implementing graphite export quota institutions. Utilizing the graphene technology and breaking the technological monopoly of graphite purification and deep processing may contribute to Chinese graphite industry development and promote the transformation from graphite resource big country to graphite resource powerful country.

石墨是战略性矿产, 不仅可以应用于耐火材料、铸造、炼钢等传统领域, 更是高端装备制造、战略性新兴产业及核电领域的关键资源, 石墨在新能源及新材料领域应用潜力巨大, 增长很快。目前, 美国、日本、欧盟、澳大利亚等都将石墨作为战略性矿产和关键材料[1]。此外, 石墨烯还被誉为“ 黑金” , 是21世纪最具颠覆性的“ 新材料之王” 。石墨烯的发现, 极大地提升了石墨的资源价值, 必将为电池电容、显示终端、石墨烯新材料等新兴产业带来革命性变化。2018年10月, 中国国家统计局发布了《战略性新兴产业分类(2018)》, 将石墨及碳素制品纳入新一代信息技术电子核心产业(高储能和关键电子材料等), 前沿新材料(碳基纳米材料制造等)和新能源(太阳能材料制造等)产业, 节能、密封、保温材料和新能源材料制造, 高性能碳纤维及制品制造以及复合材料等多个领域, 进一步凸显了石墨在战略性新兴产业应用中的重要性。

自2002年以来, 中国一直是全球第一大石墨生产国、消费国与出口国。2017年, 全球65.0%的石墨由中国生产, 48.7%的石墨由中国消费, 中国石墨产量的43.9%用于出口, 出口量占全球贸易量的69.5%, 出口流向50多个国家和地区, 可对世界石墨供应格局产生重大影响。中国主要出口天然石墨精矿及初级产品, 进口高、精、尖工艺需要的石墨产品[2]。出口的初级产品在日本、美国、德国等发达国家进行深加工之后, 再进口具有高附加值的高精尖制品[3]。另外, 中美贸易纠纷愈演愈烈, 在这种形势下, 本文通过收集石墨储、产、消、贸、价等方面的数据资料, 构建了石墨资源安全、贸易安全和市场安全三维评价体系, 分析了中国石墨的供应风险, 为石墨产业的可持续发展提供了对策和建议。

本研究综合考虑了石墨的资源禀赋、进出口、消费和价格等情况, 构建了资源安全、贸易安全和市场安全三维评价体系, 选取石墨资源保障程度、自给率、进口份额占比、进口国家风险、进口国家集中度、进口价格波动指数及价格波动指数7个指标[4, 5, 6, 7, 8, 9, 10, 11](图1), 对中国石墨供应风险进行了评价。

为确保数据真实可靠, 本研究均采用官方权威部门公布的数据。全球石墨储量、产量、价格及中国石墨产量数据来自美国地质调查局[12]、《世界矿产资源年评》[3]; 中国石墨基础储量数据来自《全国矿产资源储量通报》[13]和国家统计局[14]; 石墨进出口贸易数据来自海关总署[15]、联合国商品贸易署[16]和《非金属矿开发与应用》[17]; 国家风险指数来自世界银行[18]。文中所有数据都经过反复整理、比较、甄别、筛选后使用。

由于各个指标的量纲单位均存在差异, 为消除因量纲不同对评价结果造成的影响, 需要对各个指标进行归一化处理[11]。第i年第j个指标数值Kij(i=2002, 2003, 2004, …; j=1, 2, 3…)的归一化值K'ij的计算公式为

式中, Kj为第j个指标的数值; max(Kj)和min(Kj)分别为Kj的最大值和最小值。

在各项指标中, 资源保障程度和自给率为负向指标, 其余指标均为正向指标。之后将每个指标归一化处理后的结果赋予权重再进行计算, 计算出每个指标的指数。根据专家打分法对每个指标设置权重: 将资源安全权重设置为40.0%, 其中各指标权重为20.0%; 将贸易安全权重设置为20.0%, 其中各指标权重设置为5.0%; 将市场安全权重设置为40.0%。根据每个指标的风险结果及其权重, 按式(3)计算出石墨供应风险指数。

式中, I为石墨供应风险指数; Wj为第j个指标所占权重。

2.1.1 资源保障程度

中国石墨基础储量从2002年到2010年基本保持在水平状态, 维持在7 000.0万t左右; 2011年下降至5 822.9万t, 主要由于晶质石墨基础储量的下降; 2012年下降至4 717.9万t, 主要由于隐晶质石墨基础储量的下降; 2014年以来, 石墨基础储量呈快速上升趋势, 由2014年的4 776.3万t增长至2017年的9 866.6万t, 主要由于勘查新增了内蒙古乌拉特中旗大乌淀石墨矿、内蒙古乌拉特中旗高勒图晶质石墨矿、内蒙古达尔罕茂名安联合旗查干文都日矿区石墨矿等大中型石墨矿(图2)。

| 图2 2002— 2017年中国石墨基础储量和产量[3, 12, 13, 14, 19]Fig.2 Chinese graphite basic reserves and production from 2002 to 2017[3, 12, 13, 14, 19] |

2002年以来, 中国一直是全球第一大石墨生产国, 石墨产量呈先增长后下降后又趋于稳定的态势。2002— 2006年石墨产量呈快速增长趋势, 增长速率为12.7%, 主要由于晶质石墨与隐晶质石墨产量的双增长; 2006— 2012年呈下降趋势, 由2006年的192.0万t下降至2012年的80.0万t, 年均下降速率为10.4%, 主要由于隐晶质石墨产量的大幅下降; 2012年以来基本保持稳定, 约78.0万t(图2)。2017年中国石墨产量为78.0万t, 占全球石墨产量的65.0%, 远高于印度、巴西、加拿大等其他生产国。

资源保障程度=基础储量/产量, 可反映现有资源对当前国内产量的保障能力。2002年以来, 我国石墨资源保障程度整体呈先下降后上升的态势, 由2002年的59.0下降至2006年37.3, 而后呈快速增长态势, 到2017年达到126.5(图3)。主要由于全国找矿战略行动全面推开, 石墨勘查取得一系列突破, 基础储量增加, 同时石墨产量下降, 使得资源保障程度能力不断提升, 资源保障程度较好。

| 图3 2002— 2017年中国石墨资源保障程度[3, 12, 13, 14, 19]Fig.3 Guarantee degree of Chinese graphite resources from 2002 to 2017[3, 12, 13, 14, 19] |

2.1.2 自给率

2002年以来, 中国一直是全球第一大石墨消费国, 石墨消费整体呈先上升再下降后又趋于稳定的态势。2002— 2006年呈上升趋势, 由2002年的86.89万t上升至2006年130.34万t, 年均增长速率高达10.67%; 2006— 2012年呈下降趋势, 年均下降速率为12.14%; 2017年消费量为58.5万t(图4)。2017年全球石墨消费量为120万t, 其中中国消费占比48.7%, 印度消费占比10.7%, 日本消费占比6.9%, 韩国消费占比3.6%。中国石墨消费主要集中在耐火材料、炼钢和电导材料等传统领域(图5)。随着战略性新兴产业的发展, 未来石墨需求将主要集中在新能源汽车等战略性新兴产业领域; 而在耐火材料、铸造、汽车等传统领域的应用变化不大。未来石墨需求重心将由传统领域转向战略性新兴产业领域[20, 21, 22, 23, 24, 25, 26]。

| 图4 2000— 2017年中国石墨自给率[3, 12, 13, 14, 15, 16, 17, 19]Fig.4 Chinese graphite self-sufficiency rate from 2000 to 2017[3, 12, 13, 14, 15, 16, 17, 19] |

自给率=产量/消费量, 可反应当前产量供应国内市场的情况。由此计算2002年以来中国石墨的自给率, 结果显示中国石墨资源的自给率较高, 一直保持在1.2以上(图4)。

2.2.1 进口份额占比

中国是全球石墨资源大国, 产量、消费量、出口量均较高。2002年以来石墨进口量整体呈先增长后下降又上升的态势。2002— 2011年石墨进口量呈快速增长趋势, 由2002年的0.1万t, 上升到2011年的13.1万t, 年均增速高达60.9%; 2011年以来呈下降趋势, 年均下降速率为17.8%; 2017年石墨进口量上升为14.7万t(图6)。2002年以来, 中国石墨消费量整体呈下降趋势, 而进口量不断增加, 进口份额占比由2002年的0.1%上升至2017年的25.2%, 进口份额占比上升较快(图6)。

| 图6 2002— 2017年中国石墨进口份额占比[16, 17, 18]Fig.6 Import share proportion of Chinese graphite resources from 2002 to 2017[16, 17, 18] |

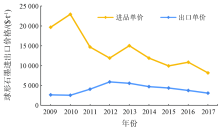

虽然中国石墨进口产品中深加工产品较少, 但是深加工产品中球化石墨的进口价格远高于出口价格, 其进口价格约是出口价格的3~5倍, 主要是从日本进口, 表明了中国锂离子电池行业所需的球化石墨仍需依赖日本(图7)。虽然中国石墨进口份额占比上升较快, 部分高端产品(球化石墨)需从日本进口, 但中国仍是石墨净出口国, 总体进口份额风险指数中等。

| 图7 中国球形石墨进出口价格对比[15, 16, 17]Fig.7 Comparison of import and export prices of spherical graphite in China[15, 16, 17] |

2.2.2 进口国家风险

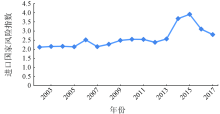

进口国家风险指数=国家风险指数× 进口份额占比× 地缘政治关系。国家风险指数对比标准化世界银行量表(将世界银行2002年以来根据政治稳定与无暴力/恐怖主义-2.5~+2.5级转为1~10级)进行数据处理; 地缘政治关系主要考虑中国与进口来源国之间的政治关系及对中国的出口政策等。因2002年以来, 中国石墨主要从朝鲜进口, 大约95.0%的石墨都从朝鲜进口, 因此主要考虑从朝鲜进口的国家风险。中国与朝鲜外交关系较好, 从朝鲜进口石墨主要是为了从中赚取差价。由此得出, 中国进口国家风险指数维持在2.5左右, 进口国家风险较低(图8)。

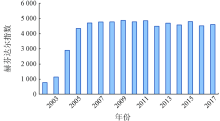

2.2.3 进口国家集中度

进口国家集中度用赫芬达尔指数[4, 7]表示。本文综合石墨进口来源国与中国的地缘政治因素, 在计算赫芬达尔指数时, 将地缘政治关系考虑在内, 地缘政治关系与赫芬达尔指数成正比关系。一般来说, 进口集中程度越高, 矿产品进口的渠道和来源越集中, 风险越高。通过计算前10个进口国的赫芬达尔指数, 得出2002— 2017年中国石墨产品的进口集中度(图9)。可以看出, 2002年以来, 中国石墨进口国家集中度呈快速增长后稳定的态势, 2005年以来一直低于5 000, 进口国家集中度风险较低。

| 图9 中国石墨产品进口国家集中度[16, 18]Fig.9 Concentration of importing countries for graphite products in China[16, 18] |

2.2.4 进口价格波动指数

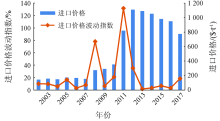

2002年以来, 中国石墨进口价格呈先稳定后快速上升再下降的趋势。2002— 2007年中国石墨进口价格基本在150.0 \$/t左右波动; 2007— 2012年呈快速增长趋势, 由2007年的153.9 \$/t增长到2012年的1 111.5 \$/t, 2012年的进口价格是2007年的7.2倍, 年均增长速率高达63.9%; 2012— 2017年石墨进口价格呈下降趋势, 到2017年石墨进口价格为775.6 \$/t, 年均下降速率为6.9%(图10)。

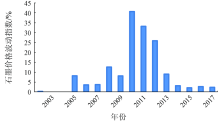

进口价格波动可以用进口价格波动指数来表示。进口价格波动指数是反映贸易状况的因素之一, 进口价格波动幅度越大, 说明贸易市场该资源越不稳定。进口价格波动指数=│本年进口价格-上年进口价格│/上年进口价格× 100%。2002年以来石墨进口价格波动指数呈快速增长趋势, 2011年石墨进口价格波动最大, 价格增长最快, 而后呈下降趋势, 2014年以来价格波动较小, 价格较稳定(图10)。

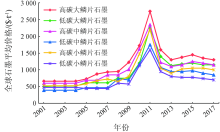

2001年以来, 全球石墨平均价格整体呈先上升后下降的趋势。2001— 2011年天然石墨平均价格呈上升趋势。2011年高碳大鳞片石墨平均价格达到2 750 \$/t, 高碳中鳞片石墨平均价格达到2 350 \$/t, 高碳小鳞片石墨平均价格达到2 200 \$/t; 低碳大鳞片石墨平均价格为2 250 \$/t, 低碳中鳞片石墨平均价格为1 750 \$/t, 低碳小鳞片石墨平均价格为1 600 \$/t(图11)。2011年后天然石墨平均价格呈下降趋势。2017年, 高碳大鳞片石墨平均价格为1 300 \$/t, 低碳中鳞片石墨平均价格为850 $/t(图11)。石墨价格的下跌一方面是由于钢铁等下游石墨需求的减少; 另一方面是由于2011年以来石墨价格的不断上升, 使得一大批小企业加入到石墨生产中, 大量无序的生产供应导致石墨产能过剩。

价格波动可以用价格波动指数来表示。价格波动指数可反映国际资源市场的供需状况, 价格波动幅度大, 说明国际市场该资源的需求变化大。价格波动指数=|本年价格-上年价格|/上年价格× 100%。2002— 2010年, 石墨价格波动指数呈快速增长趋势, 2010年石墨价格波动指数最大, 价格增长最快, 而后呈下降趋势, 2014年以来价格波动指数较小, 价格较稳定(图12)。

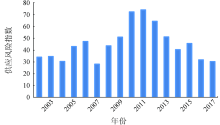

由石墨供应风险指数计算公式得出, 中国石墨供应风险自2002年起, 呈先上升后下降的趋势, 由2002年的34.04增加到2011年的74.0, 而后降低到2017年的30.3(图13)。2011年石墨供应风险指数较高, 主要是因为资源保障程度下降, 自给率下降, 资源安全风险指数升高, 国际市场价格波动大, 市场安全风险升高; 到2017年石墨供应风险指数逐步降低, 主要是由于近年来石墨勘查取得一系列成果, 石墨资源保障程度增加, 资源安全风险降低, 国际市场价格波动小, 市场安全风险降低(图14)。

(1)2002年以来, 中国一直是全球第一大石墨消费国, 消费量约占全球的一半, 主要集中在耐火材料、炼钢、电导材料、铸造及润滑材料等领域。未来石墨需求的增长主要在新能源汽车等战略性新兴产业中, 在传统领域里石墨消费量变化不会很大。

(2)球化石墨进出口价格差异较大, 锂离子电池所需的高级球化石墨进口需依赖日本。

(3)中国石墨供应风险主要受资源安全、贸易安全和市场安全影响, 其中市场安全对中国石墨供应风险影响最大。

(4)2002年以来石墨供应风险呈先增长后下降的趋势, 2002— 2011年石墨供应风险指数增长, 2011年以来石墨供应风险指数逐渐降低, 主要是由于资源安全与市场安全风向降低。

(1)以石墨烯技术辐射带动整个石墨产业, 打破石墨提纯及深加工技术垄断, 引领中国石墨产业发展, 促进中国由石墨资源大国向石墨资源强国迈进。

(2)建立大鳞片石墨资源储备制度, 包括石墨产品储备和优质矿产地储备。

(3)为避免石墨成为下一个“ 稀土” , 建议实施石墨出口配额制度, 限制大鳞片石墨出口, 确保石墨资源的可持续发展。

(责任编辑: 刘丹)

| [1] |

|

| [2] |

|

| [3] |

|

| [4] |

|

| [5] |

|

| [6] |

|

| [7] |

|

| [8] |

|

| [9] |

|

| [10] |

|

| [11] |

|

| [12] |

|

| [13] |

|

| [14] |

|

| [15] |

|

| [16] |

|

| [17] |

|

| [18] |

|

| [19] |

|

| [20] |

|

| [21] |

|

| [22] |

|

| [23] |

|

| [24] |

|

| [25] |

|

| [26] |

|